A la frontière des Risques et de la Finance, l’harmonie est possible !

-

Antoine de Véricourt

Antoine de Véricourt

Les établissements financiers (Banques, Assureurs, Asset Managers…) se réorganisent régulièrement. Selon les époques et les tendances, émergent des schémas en forme de râteau, de cercle, de pyramide, de matrice à n-entrées…Au-delà des designs d’organisation « cible », établis par des cabinets en stratégie plus ou moins créatifs, la grande constante de ces agitations réside surtout dans les défis opérationnels et managériaux que relèvent les équipes sur le terrain. Comment les relever efficacement dans l’univers des Risques et de la Finance ? Les équipes d’Okuden partagent leur expérience.

Par les équipes d’Okuden,

Finance vs Risque, frontière efficiente ou zone de combat ?

« Ce n’est pas chez nous, c’est chez Finance !», « Encore un truc demandé par Risques ! », « Qui s’occupe des stress tests cette fois ?», « La borne d’ouverture est normalement chez Finance, Risques va fournir les scénarios…au milieu on verra bien… surtout avec l’ESG », « On attend les données de l’IT… », « Espérons qu’on trouvera quelqu’un pour valider le tout… ». La tension est palpable à la cafétaria, l’harmonie entre « ceux de la Finance » et « ceux des Risques » n’est pas toujours acquise, l’efficience encore moins.

La frontière Finance / Risque apparaît comme le lieu de frictions et d’irritations mais surtout d’une insurmontable déperdition d’énergie.

Comment expliquer les difficultés que rencontrent les équipes Finance et Risques ?

La Banque de France rappelle à juste titre dans son rapport de juin 2023 que le MSU contribue à la solidité des banques françaises*. Le pilotage reste cependant délicat et parfois cher pour chaque établissement comme au niveau systémique. Si le cadre est légitime, ça complexité est manifeste et ne simplifie pas les débats internes entre les Risques et la Finance.

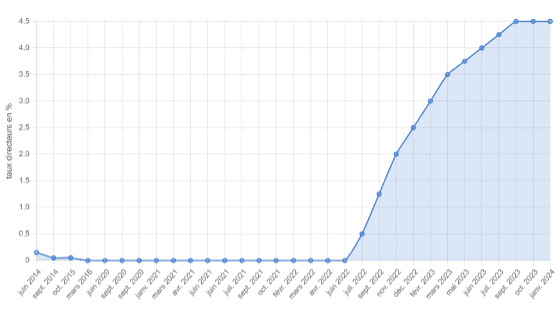

Pour commencer, trouver sa route entre les univers réglementaires Bâlois ou IFRS n’est pas trivial. En effet, de l’origination d’une opération à l’appétit pour le risque en passant par l’enregistrement des pertes ou le dimensionnement des fonds propres, l’imbroglio des processus et des systèmes est manifeste. Les indicateurs, les données, les contrôles et les calendriers sont pléthores, il y a de quoi s’y perdre tant sur le plan technique que managérial. Plus grave serait par ailleurs, l’effet de myopie que cette complexité génèrerait. Celle-ci peut entrainer des pertes importantes comme récemment sur les risques structurels dans un contexte de hausse rapide des taux sur les 2 années précédentes.

Source : https://www.abcbourse.com/marches/economie_taux_interet_bce-5

Concrètement, quelles difficultés rencontrent les équipes opérationnelles de ces directions ?

Le champ de contraintes réglementaires est abyssal mais aussi vorace…Son appétit pour la « data » et les reportings est insatiable. Trouver une donnée est parfois difficile, prendre en compte les besoins futurs devient effrayant. Par exemple, si l’analytique fine exigée par la mise en place des reportings ESG est une aubaine pour les fournisseurs externes de données, elle est un défi immense pour les lignes-métiers qui accordent des financements ou négocient des capitaux.

Pour le coup, Finance et Risque travaillent dans la même direction, celle de demander toujours plus de données détaillées à des métiers noyés par le nombre de demande et pas toujours convaincus de l’utilité de telles démarches.

Les informations très granulaires demandées par le superviseur sont de plus en plus nombreuses. Puissent-elles servir ! De ce point de vue, le texte du BCBS 239 (de 2013 déjà !) démarrait magnifiquement par un passage du poème de T. S. Eliot. The Rock (1934)… Where is the wisdom we have lost in knowledge? Where is the knowledge we have lost in information? La pertinence de la question n’a jamais autant été d’actualité.

Comment faire rentrer les Risques et la Finance dans un cercle vertueux ?

Afin d’éviter la perte d’une trop grande énergie humaine, technique et financière, il est pourtant possible de fédérer les équipes Finance&Risque autour d’une dynamique vertueuse.

Mieux reliés à la stratégie et aux objectifs métiers (approche Front to Back), les défis que relèvent ensemble la Finance et les Risques deviennent plus clairs. Bien expliquées, les contraintes prudentielles comme les règles financières deviennent plus facilement intégrables par les métiers.

L’alignement n’est pas trivial sur le plan opérationnel mais il est nécessaire pour mieux prioriser les investissements et faire aboutir les grands programmes de transformation (qu’ils soient motivés par la satisfaction d’exigences réglementaires, la couverture d’intérêts économiques ou la simple optimisation opérationnelle ou par les trois à la fois).

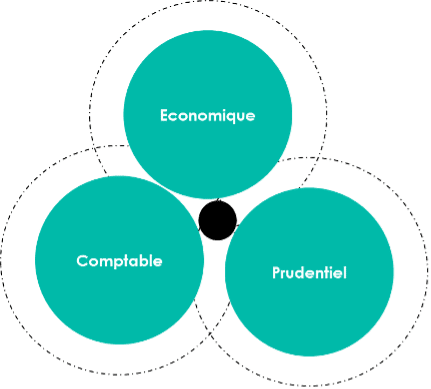

La clé réside donc dans une réconciliation des enjeux économiques, comptables et prudentiels.

Cette réconciliation repose notamment sur une juste appréciation des enjeux en temps comme en intensité (EL, ECL, UL, IRRBB, ICAAP, ILAAP, PRR…).

Une telle approche, justement quantifiée et hiérarchisée, facilite la gestion d’équipes de cultures, de compétences et d’expertises aussi différentes que complémentaires. Des équipes IT souvent « offshorées » au Superviseur en passant par les « senior bankers », le nombre et la diversité des équipes à coordonner est important.

Dans ce contexte, les équipes en charge des Risques, de la Finance et les lignes-métiers feront bon usage d’une part d’un légitime alignement opérationnel avec la stratégie, la structure des portefeuilles et leurs profils de risque. Peut-être assistera-t-on d’ailleurs au grand retour de la Maîtrise d’Ouvrage Stratégique, cheville ouvrière de la bonne exécution de projets à forts enjeux dans tous les domaines, du marketing à la finance en passant par les opérations et les risques.

Conclusion

Quoiqu’il en soit, après une décennie consacrée au développement de modèles avancés pour les calculs de RWA, l’heure est d’un côté au retour de méthodes simplifiées de l’autre à l’intégration de nouvelles charges en capital délicates à absorber. Il est temps d’éviter des sophistications inutiles (de modèles notamment) ou de saisir des opportunités (rachats, cession, allègement de la charge en capital, innovations technologiques…). L’urgence est surtout de fixer un cap ambitieux, cohérent et de savoir l’expliquer avec enthousiasme !

Bien gérer la frontière Finance / Risque passe donc par la connaissance et le partage d’une vision commune de la nature, des niveaux et de la temporalité des risques. Un cercle vertueux est possible dans la mesure où les enjeux sont connus, les missions clarifiées et les moyens adaptés.

Facile à dire certes mais nécessaire car tout le monde y gagne, le Cost/Income Ratio s’améliore, les recommandations sont traitées plus rapidement et le rôle du superviseur y est facilité comme celui des managers opérationnels. Dans ces conditions, les lignes-métiers ont une meilleure appréciation du cadre dans lequel poursuivre leur développement. N’est-ce pas là aussi l’essentiel ?

Sources :

*https://www.banque-france.fr/fr/governors-interventions/la-solidite-actuelle-des-banques-et-des-assurances-pour-le-bon-financement-de-leconomie-francaise

Okuden accompagne les grands groupes dans leurs transformations digitales. Optant pour une approche innovante et résolument sectorielle, les équipes d’Okuden sont spécialistes de la banque et de l’Assurance, de l’Automobile et de la Mobilité.

Prenez rendez-vous avec un de nos experts.